Larry Summers, ancien secrétaire au Trésor de Bill Clinton, a comparé la crise économique actuelle à la fermeture saisonnière d’une station de ski ou d’une station balnéaire dont les affaires reprennent de plus belle à la réouverture, sans avoir subi des dommages notables pendant les mois « morts ». Kevin Hassett, conseiller économique de la Maison Blanche jusqu’en 2019, estime que l’économie américaine « va être vraiment forte » dès le mois de septembre 2020, et que « l’année prochaine sera une année formidable ». Brian Moynihan, PDG de la Bank of America, pense que la consommation des ménages reprendra fortement avant la fin de l’année, et va jusqu’à prévoir une croissance du PIB américain à plus de 10% en 2021 !

Cet optimisme repose sur une certaine lecture de la situation. Après avoir chuté d’environ 30% au début du lockdown – ou « verrouillage » – au mois de mars, les marchés boursiers ont rebondi et « résistent bien » en avril. Pour les gens dont la vision du monde est déterminée avant tout par la rentabilité spéculative, c’est plutôt bon signe. Comment se fait-il que les valeurs boursières restent relativement élevées malgré l’effondrement de la production, des investissements et de l’emploi dans presque tous les pays du monde ? La hausse des cours boursiers est-elle vraiment un indice de santé économique ? Et une reprise de la consommation va-t-elle réellement refermer les plaies économiques de la crise actuelle ? La remontée relativement rapide des valeurs boursières s’explique par une opération financière sans précédent, orchestrée par la Réserve fédérale américaine, la BCE et d’autres banques centrales. Sur la base de créations monétaires colossales, elles achètent des obligations et toutes sortes d’instruments financiers à hauteur de centaines de milliards d’euros – et dans le cas de la Réserve fédérale, des milliers de milliards – afin d’enchérir les valeurs boursières et conserver la « confiance » des investisseurs. Le capitalisme produit une catastrophe sanitaire, sociale et économique mondiale, mais la rentabilité spéculative ne doit surtout pas en pâtir ! Aux gens qui – selon l’expression célèbre de Macron – « ne sont rien » de supporter le fardeau de la crise !

Examinons tout d’abord la perspective présentée par bon nombre d’économistes – y compris ceux qui appartiennent à l’école « keynésienne » – d’une reprise rapide de l’économie à la fin de la pandémie. L’approche des keynésiens – partagée par l’ensemble des économistes « réformistes » dans les partis de gauche et le mouvement syndical en Europe – part du principe que la force motrice de l’économie est la « demande effective » et que les effondrements comme celui que nous sommes en train de vivre résultent d’un effondrement de cette demande, qui provoque à son tour une baisse de la production et de l’emploi. Ici en France, les économistes de la CGT et du PCF, par exemple, avancent l’argument qu’une augmentation de la demande, notamment par le biais d’une augmentation des salaires, servirait de stimulant à la production et favoriserait la croissance. Une augmentation des salaires, des retraites et des allocations sociales serait donc, selon cette approche keynésienne, dans l’intérêt de toutes les classes sociales. Les travailleurs vivraient mieux et les capitalistes profiteraient de l’accroissement de la demande. Les réformistes sont ainsi constamment étonnés de l’entêtement de capitalistes à imposer des politiques d’austérité, allant ainsi à l’encontre de leurs propres intérêts !

En vérité, la crise actuelle n’est pas, en premier lieu, une crise provoquée par une baisse de la demande. Accélérée par l’impact de la pandémie, elle résulte, au fond, d’une baisse de la rentabilité du capital et d’une contraction de la production, tant dans le secteur industriel que dans celui des services. Ce n’est pas non plus, pour le moment, une crise du crédit ou un krach financier. Cela dit, ultérieurement, elle pourrait bien devenir une crise de production doublée d’un krach financier.

Le volet de la théorie économique de Marx qui concerne la baisse tendancielle du taux de profit est essentiel pour comprendre les crises et effondrements de production sous le capitalisme. Si le taux baisse pour une raison ou une autre et pour un laps de temps suffisamment long, cela entraîne une baisse de la masse des profits, ce qui incite les capitalistes à cesser d’investir et d’embaucher. La rentabilité du capital suscite l’investissement et la demande. Chaque récession commence par une baisse des profits, suivie d’une baisse des investissements et de la production. La baisse de la demande des consommateurs ne survient que plus tard, lorsque les travailleurs sont licenciés ou subissent des réductions de salaire. L’analyse empirique de chaque crise montre que la chute de l’investissement se produit avant la baisse de la consommation. Certes, dans une récession, il y a surproduction et aussi baisse de la demande. Les capitalistes n’arrivent plus à vendre autant de marchandises et de services et les travailleurs n’ont pas d’argent pour les acheter. Mais ceci est une description d’une récession – qui se caractérise par un effondrement général de l’économie – et non pas une explication. Quelle est l’origine de cette situation de surproduction et de sous-consommation ? C’est la baisse de la rentabilité et des profits.

La théorie de Marx explique que le taux de profit baisse lorsque la composition organique du capital – le coût des immobilisations et des matières premières par rapport au coût de l’emploi de la main-d’œuvre – augmente. La tendance générale est à l’augmentation de la composition organique. C’est pourquoi Marx parle d’une « baisse tendancielle ». Cependant, les capitalistes tentent toujours de remplacer le travail par de nouvelles technologies qui augmentent la productivité du travail. S’ils peuvent tirer une valeur supplémentaire de la main-d’œuvre et maintenir un bas niveau de salaires, ils peuvent augmenter le taux d’exploitation, parfois appelé taux de plus-value. À certaines périodes, le taux d’exploitation peut augmenter plus rapidement que la composition organique du capital et dans ce cas le taux de profit augmente. C’est ce qui s’est produit pendant la période allant des années 80 jusqu’au début du siècle présent, parce que les crises au cours de cette période ont entraîné une forte baisse de l’emploi, parce que la résistance syndicale a été brisée et les privatisations ont dopé la rentabilité du capital. Mais cela ne peut pas durer indéfiniment. Il y a une limite à l’augmentation de l’exploitation de la main-d’œuvre, mais il n’y a pas de limite à l’augmentation de la composition organique du capital. Les capitalistes se font concurrence pour augmenter la rentabilité en introduisant de nouvelles technologies pour remplacer la main-d’œuvre. Cela permet de réduire le coût de production d’une marchandise et ainsi la proposer à un prix de vente sur le marché plus faible que la concurrence. Mais lorsque les nouvelles technologies se généralisent, la rentabilité supplémentaire obtenue par les premiers à l’introduire est perdue. Et lorsque la composition organique du capital augmente plus rapidement que le taux d’exploitation, le taux de profit repart à la baisse.

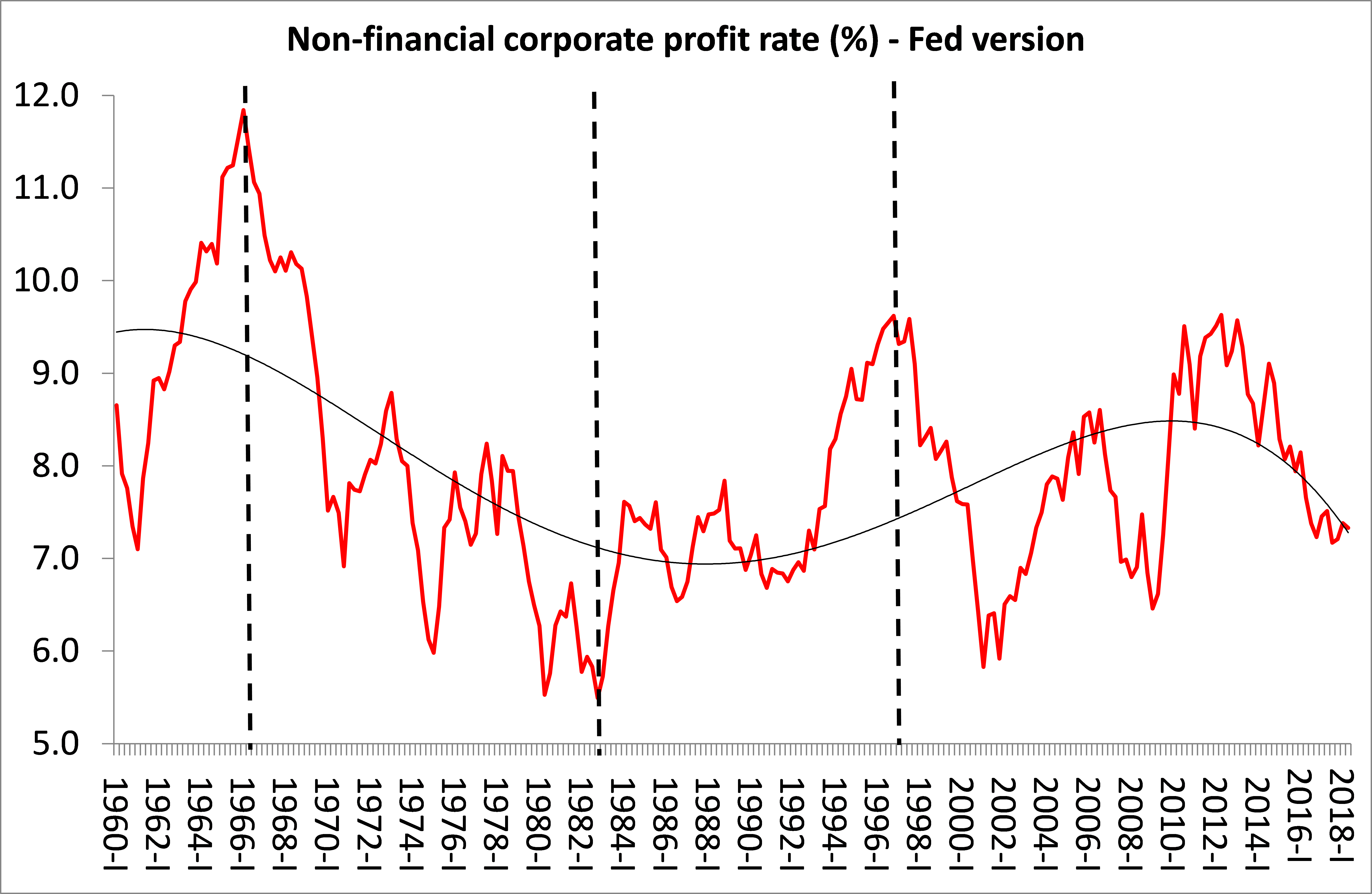

L’économie capitaliste est bien plus complexe qu’à l’époque de Marx, et, en conséquence, il est difficile de savoir ce qu’il faut inclure ou exclure du calcul pour déterminer le taux de profit. Les institutions internationales et les universités optent pour les critères qui leur paraissent les plus pertinents. Et pourtant, malgré les différences de méthode, il est tout à fait possible de dégager une impression assez nette de l’évolution générale du taux de profit depuis les années 60, au milieu des « trente glorieuses ». Le tableau ci-dessous, produit par des Etats-Unis montre que le taux de profit américain a atteint un sommet en 1997 et que celui-ci n’a jamais été dépassé depuis, même dans la période de profits fictifs alimentés par la croissance exponentielle du crédit entre 2002 à 2006. Après la récession de 2007-2009, le taux atteint un nouveau sommet en 2012 et puis redescend constamment jusqu’à 2019. Le taux de profit américain se situe à -32% de son niveau de 1966, confirmant ainsi la théorie de Marx à propos de la baisse tendancielle du taux de profit. La théorie est également confirmée par l’évolution des deux catégories marxiennes du processus d’accumulation impliquées dans le calcul du taux de profit, à savoir la composition organique du capital (immobilisations et matières premières), d’une part, et le taux d’exploitation (taux de plus-value), de l’autre. Depuis 1965, la composition organique du capital a augmenté de 21%, tandis que le principal « facteur de neutralisation » de la baisse tendancielle du taux de profit, le taux d’exploitation, a chuté de plus de 4%. À l’inverse, dans la période de 1982 à 1997, le taux d’exploitation a augmenté de 16%, plus que la composition organique du capital (7%), le taux de profit a donc augmenté de 9,5%. Depuis 1997, le taux de profit américain a chuté de plus de 5%, car la composition organique du capital a augmenté de plus de 14%, dépassant la hausse du taux de plus-value (5,4%).

Alors que l’approche keynésienne voudrait que dès que les gens se remettent au travail et dépensent plus d’argent, la demande augmente et l’économie capitaliste commence à aller mieux. Mais si nous abordons le problème en partant de la théorie économique marxiste, c’est-à-dire sous l’angle de l’offre ou de la production et notamment la rentabilité de la production et de l’emploi, alors on voit la cause de la récession et aussi la nature de la prochaine reprise sous une tout autre lumière.

Après la récession de 2007-2009, les valeurs boursières augmentaient d’année en année, mais l’économie « réelle » – celle de la production, de l’investissement et des salaires des travailleurs n’a guère progressé. Depuis 2009, la croissance annuelle du PIB américain par habitant n’a été que de 1,6% en moyenne, bien en dessous celle d’avant 2008. Ainsi, en 2019, le PIB par habitant était inférieur de 13% à la croissance tendancielle d’avant 2008, soit l’équivalent d’une perte de 10 200 dollars par habitant. De la même façon, à la sortie de la récession actuelle, il faut s’attendre à une courbe de croissance se situant en dessous de celle de 2009-2019. Certes, la situation ne sera pas la même d’un pays à l’autre. Mais l’économie mondiale d’aujourd’hui est encore plus intégrée qu’elle ne l’était en 2009, de sorte que la perturbation du commerce mondial entravera la vitesse et la vigueur de la reprise, même dans les pays les mieux placés. La Chine, par exemple, trouvera que la reprise de son économie sera sérieusement freinée par la contraction des marchés dans les pays qui importent ses produits. L’intégration plus complète de l’économie mondiale en un seul organisme économique – la « mondialisation » — est l’un des facteurs qui vont affaiblir la reprise.

Deuxièmement, dans presque tous les pays vecteurs de l’économie mondiale, la rentabilité du capital – ou le taux du profit – est considérablement plus bas aujourd’hui qu’au début du siècle, dans le secteur productif comme dans les services. Depuis le début du siècle, aidés par les taux d’intérêt proches de zéro, les capitalistes ont compensé cette baisse de rentabilité en augmentant leur niveau d’endettement, soit pour maintenir la production, soit pour financer des opérations spéculatives, comme le rachat de leurs actifs boursiers afin de soutenir artificiellement leur valeur pour contenter les spéculateurs – et, par la même occasion, augmenter les primes faramineuses des PDG qui sont indexées sur le cours des actifs boursiers.

Enfin il y a ce que les économistes appellent l’hystérèse, c’est-à-dire les séquelles ou les cicatrices laissées par une récession. L’hystérèse fait référence aux propriétés persistantes d’un système même après l’élimination des facteurs qui ont sont à l’origine. Un événement ponctuel peut créer des problèmes pérennes qui empêchent un retour à la « normalité ». Selon le Dr Jack Rasmus, professeur de l’économie au St. Mary’s College en Californie et auteur de nombreux livres dont Le fléau du néolibéralisme ou encore Le pillage de la Grèce, un nouvel impérialisme financier émerge, explique les ramifications de l’hystérèse à la suite d’une récession de la façon suivante : « Il faut beaucoup de temps aux entreprises et aux consommateurs pour restaurer leur niveau de confiance dans l’économie et passer d’un comportement d’investissement et d’achat extrêmement prudent à un mode d’investissement et de dépenses plus optimiste. Les taux de chômage pèsent lourdement sur l’économie pendant un certain temps. De nombreuses petites entreprises ne rouvrent jamais ou rouvrent, le moment venu, avec moins d’employés et souvent avec des salaires inférieurs. Les grandes entreprises thésaurisent leur argent. Les banques sont généralement très lentes à prêter. D’autres entreprises hésitent à investir et à se développer, et donc à réembaucher, compte tenu de la consommation prudente, de la thésaurisation des entreprises et du comportement hésitant des banques. La Fed, la banque centrale, peut mettre à disposition une masse d’argent gratuit et de prêts bon marché, mais les entreprises et les ménages peuvent être réticents à emprunter, préférant thésauriser leur argent – et les prêts également. »

Les études réalisées par le FMI sur les cycles économiques pour la période de 1974 à 2012 indiquent que tous les types de récession ont occasionné des pertes de production permanentes, relatives aux courbes de croissance qui les précédaient. Ainsi, compte tenu de l’interpénétration des économies nationales et continentales, de la baisse tendancielle des taux de profit, de l’accroissement de l’endettement des entreprises et enfin le phénomène de l’hystérèse, l’évolution la plus probable qui se dessine pour les années à venir se caractérise par une récession qui durera peut-être deux ou trois ans, suivie d’une reprise plus lente et plus faible encore que celle de 2009-2019. Cette perspective est bien évidemment conditionnelle, puisque, comme la pandémie actuelle nous rappelle, toutes sortes d’événements imprévisibles peuvent changer subitement la donne.

Il nous reste à examiner l’impact que peuvent avoir les injections de crédits et les interventions boursières gigantesques de la part des banques centrales et des instances internationales comme le FMI et la Banque mondiale, ainsi que des mesures de relance prévues par les gouvernements. La création monétaire destinée à fournir des crédits via les achats d’obligations d’État, d’obligations d’entreprises, de prêts étudiants, etc. est d’une échelle jamais vue dans l’histoire du capitalisme, même pendant la crise financière mondiale de 2008-2009. Ceci aura inévitablement un certain effet. Cependant, la disponibilité de crédits très peu chers ou même gratuits ne règle pas le problème de fond. Les économistes de l’école keynésienne, pour qui il suffit de jeter de l’argent dans le système, baisser les taux d’intérêt, multiplier des subventions et augmenter la demande de diverses façons pour sortir d’une récession, tendent à négliger l’importance cruciale de la rentabilité des investissements productifs.

Avoir accès à des crédits et aux subventions est bien évidemment avantageux pour les capitalistes. Mais comme l’explique l’économiste marxiste Michael Roberts[i], dont le travail remarquable a très largement contribué à l’analyse que nous présentons ici, il ne faut jamais oublier que la rentabilité du capital – et non pas la « demande effective » – demeure la force motrice de l’économie capitaliste. La création monétaire ou le crédit n’augmente pas la richesse d’un pays, à moins que cela n’entraîne une augmentation de l’investissement productif. L’argent en soi n’est pas la richesse, mais un moyen d’échange des richesses. Si les capitalistes rechignent à investir, ce n’est pas forcément parce que le coût des emprunts est trop élevé. Depuis des années, les taux d’intérêt ont été proches de zéro sans que cela entraîne une augmentation notable du volume des investissements. Le frein principal à l’investissement productif est ailleurs, à savoir la faiblesse du taux de profit. On ne parle pas ici de la masse des profits, mais du taux de profit, c’est-à-dire le profit généré par rapport à l’investissement. Du point de vue des capitalistes, il y a, pour ainsi dire, un arbitrage à faire, dans lequel les avantages potentiels de crédits moins chers sont pesés contre le taux de profit escompté. Dans les conditions actuelles, où ce taux ne cesse de faiblir, où, autrement dit, il faut réaliser des investissements de plus en plus importants pour dégager la même masse de profit, il y a de fortes chances que les crédits servent davantage à financer des opérations spéculatives non productives qu’à investir dans l’économie réelle. Ce n’est certainement pas par hasard qu’à chaque annonce de mesures « stimulantes » de la part des banques centrales, les marchés boursiers du monde rebondissent à la hausse. La spéculation boursière en profitera plus que l’investissement productif.

L’économie mondiale entre dans une phase de récession profonde, sans doute la plus grave depuis la Seconde Guerre mondiale. Même avec des mesures de relance monétaires sans précédent, il est peu probable que le PIB mondial revienne à son niveau d’avant la crise jusqu’en 2022 ou 2023. D’ici là, la classe capitaliste placera la défense de ses propres intérêts au-dessus de toute autre considération. Sous le capitalisme, les entreprises n’existent pas pour répondre aux besoins de la société, mais pour générer des profits. De nombreuses grandes entreprises et beaucoup de moyenne ou de petite taille seront détruites, abandonnées par les capitalistes qui n’y voient plus l’intérêt de les maintenir. Le coût social de ce saccage économique sera terrible et viendra se rajouter aux graves souffrances et injustices qui existaient déjà, avant la récession.

La lutte pour maintenir et augmenter le taux de profit poussera les capitalistes et leurs agents politiques à s’attaquer aux droits et aux conditions de vie des travailleurs. Le profit, disait Marx, c’est travail impayé de la classe ouvrière. Pour payer une proportion aussi minime que possible du travail fourni par les travailleurs, il y aura une aggravation et une accélération de la régression sociale – et sans doute encore plus de délocalisations et restructurations. Les petites recettes réformistes, qui n’osent pas toucher à la propriété capitaliste et se limitent à proposer modifications dans la politique fiscale et des mesures superficielles de cet ordre, ne sont pas à la hauteur de la situation. Elles ne l’ont jamais été, mais la faillite du réformisme est plus évidente que jamais, désormais. Nous arrivons à un point dans l’histoire de l’humanité où une « réforme » conséquente, qui modifie positivement et radicalement le sort de la masse de la population, implique nécessairement le bouleversement de toute la structure sociale existante. En réalité, cette « réforme » sera une révolution et les seuls réformistes conséquents seront les révolutionnaires. Si les classes sociales qui payeront le prix de la faillite capitaliste, dont la plus importante est la classe des travailleurs, veulent s’ouvrir des perspectives de progrès social, de justice sociale et de liberté, si elles veulent protéger la planète et garantir à l’humanité une existence digne et pérenne, elles doivent se résoudre à porter un coup décisif à la source même de l’exploitation, de l’oppression et de la régression sociale, à savoir la propriété capitaliste des moyens de production et de tous les rouages essentiels de l’économie. Pour en finir avec l’exploitation, les exploités doivent prendre le pouvoir. Personne ne le fera à leur place.

Greg Oxley PCF/La Riposte

[i] https://fr-fr.facebook.com/Michael-Roberts-blog-925340197491022/